¿Qué son las participaciones preferentes?

Desde un punto de vista estricto y básico, una participación preferente es un título financiero emitido por una sociedad mercantil, atípico, con rentabilidad fija pero condicionada a la obtención de determinados beneficios, transmisible, con vencimiento a muy largo plazo o sin vencimiento, cotizable en el mercado secundario, no garantizado y que no otorga derechos políticos a sus titulares. Por todo ello, podemos considerar que se trata de una figura de naturaleza híbrida entre los títulos participativos ―verbi gratia, acciones― y los instrumentos puramente financieros ―bonos y similares―. Son susceptibles de generar grandes rentabilidades; pero, como contrapartida lógica, también se encuentran sujetas a un alto riesgo de pérdidas en el capital invertido, por lo que de ningún modo pueden estar indicadas como depósitos de ahorros, sino más bien como objeto de canje rápido, incluso especulativo, en la línea de los derivados, las operaciones a corto u otros activos y contratos bursátiles de muy alto riesgo.

¿Qué ha pasado con las participaciones preferentes?

El problema social al que nos enfrentamos en la actualidad no viene dado por la propia naturaleza de las participaciones preferentes, sino por el uso inadecuado que algunas entidades de crédito han hecho de las mismas. En un primer momento, en plena bonanza económica, varios bancos y cajas de ahorros operativos en España ofrecieron a sus clientes títulos híbridos emitidos por entidades extranjeras, y en casi todos los casos lo hicieron con diligencia, dirigiéndose a inversores y no a ahorradores. Por aquel entonces, las preferentes solían rendir a niveles muy altos, por lo que su volumen de mercado aumentó con rapidez.

Sin embargo, la fiesta duró poco. El primer error grave cometido por los operadores españoles consistió en no tener en cuenta que la emisión masiva de este tipo de efectos a veces resulta ser un claro indicio de la mala salud financiera de los libradores, como de hecho se acabó demostrando con la quiebra de Lehman Brothers, los problemas del Royal Bank of Scotland o el desmoronamiento del sistema bancario islandés prácticamente al completo (entre otras catástrofes). Cuando los grandes inversores cierran el grifo del crédito ―bien porque no obtienen la rentabilidad que esperan, bien porque estiman no contar con las garantías necesarias―, las compañías tienden a buscar a los pequeños, y una vez agotados éstos, “atacan” a los ahorradores para tratar de recapitalizarse en una espiral descendente desesperada y prácticamente imparable en la que no se duda en emplear trucos algo sucios. La frase “Salgo de la bolsa cuando entra mi chófer” ha sido atribuida a Rockefeller, a J. P. Morgan, a Kostolany y a otros, y no existe certeza de que ninguno de ellos la dijera alguna vez; pero la historia certifica que se trata de un gran consejo.

La insolvencia de las sociedades emisoras generó un grave problema de liquidez a las entidades españolas que habían ofertado sus productos, y éstas no tuvieron otra ocurrencia que calcar el error y emprender una huida hacia delante mediante la emisión de sus propias participaciones preferentes, con la clara intención de captar recursos de sus clientes tradicionales que computaran en su capital neto en vez de en su pasivo. En la mayoría de los casos ―muchas veces por mera ignorancia de los propios asesores bancarios, otras por un desmedido optimismo y, en algunas, con descarada mala fe―, estos productos se presentaron como depósitos a plazo fijo sin apenas riesgo, lo cual, como ya hemos visto, es completamente falso. Tengamos en cuenta que cuando alguien adquiere participaciones preferentes de una mercantil, no le está prestando dinero a esa sociedad, sino que está realizando una aportación al capital social a cambio del derecho a percibir una rentabilidad en el caso de que aquélla obtenga unos determinados beneficios al final del ejercicio. Digamos que se convierten en una suerte de accionistas “de segunda”, puesto que, entre otras limitaciones, no adquieren el derecho a intervenir en el devenir social mediante su voz y su voto en las Juntas Generales, el control del órgano de administración, etcétera. En cuanto a la prelación de créditos, únicamente se sitúan por delante de los socios puros, por lo que en caso de declaración de concurso de acreedores serán los penúltimos en cobrar ―que en la práctica significa no ver un euro―.

¿Qué puedo hacer si he invertido en preferentes?

Básicamente, dispone usted de tres opciones: resignarse y dar el dinero por perdido, salir a la calle con un bombo y un silbato ―que viene a ser lo mismo― o luchar por sus derechos utilizando las vías adecuadas.

Es importante señalar que no todas las participaciones preferentes son idénticas, sino que su concreción depende de las condiciones que haya fijado la entidad emisora en cada salida, y éstas son siempre muy numerosas y extremadamente complejas, por lo que el abanico de posibles combinaciones es inmenso. Precisamente por esa diversidad, considero un tremendo error la tendencia a generalizar todos los casos que se viene observando en los últimos tiempos en la opinión pública. Además, debemos tener en cuenta que varios de los productos que los propios inversores afectados califican como “preferentes” realmente no lo son, sino que responden a otros tipos de títulos de deuda subordinada. Por último, nos encontramos con muchos casos en los que la inversión en participaciones preferentes no ha sido acordada directamente con el cliente, sino dentro del marco de un contrato de gestión de inversiones con sus propias condiciones individualizadas.

Por todo ello, creo humildemente que las soluciones prêt-à-porter que se proponen desde algunas asociaciones de afectados y determinadas firmas jurídicas suelen pecar de irreflexivas y, aunque finalmente puedan resultar eficaces en mayor o menor medida, conllevan un alto riesgo de empeorar la situación del preferentista con condenas en costas o quitas desproporcionadas. Todo producto bancario radica en un contrato mercantil que debe ser minuciosamente estudiado en cada caso concreto, pues no sólo influyen en el posible resultado de un eventual pleito las condiciones de contratación, sino también las propias circunstancias personales del cliente (perfil de riesgo, capacidad de comprensión, edad, antecedentes inversores, nivel de estudios, relaciones de amistad o parentesco con el personal del banco, asesoramiento con el que se haya contado…). Supongo que resulta evidente que no pueden tratarse de igual manera casos como los que han saltado a la prensa, en los que ancianos casi incapaces eran literalmente engañados para contratar estos productos, y otros en los que un inversor experimentado simplemente no ha calculado bien el riesgo de su apuesta por falta de información. Sin embargo, sí que creo que en casi todos los casos la vía de actuación debe ser la jurisdiccional: en el caso de que la pretensión del cliente sea viable una vez estudiada, deberemos acudir a los Tribunales ordinarios, descartando la vía arbitral propuesta por el Gobierno; y, salvo casos extremos en los que realmente haya mediado un engaño descarado por parte de los bancos, optaremos por la vía civil en detrimento de la penal, por ser aquélla más rápida, más segura y, en definitiva, la prevista adecuadamente para la solución de este tipo de litigios, dado que en la gran mayoría de los casos no estamos hablando de delitos, sino de contratos viciados.

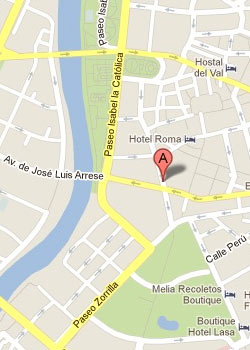

(Si desea que estudie la viabilidad de su caso sin compromiso alguno, no dude en ponerse en contacto conmigo a través del siguiente formulario, desde donde podrá enviarme escaneada la documentación de que disponga y describirme su situación; me pondré en contacto con usted en el menor tiempo posible para ofrecerle mi opinión y un presupuesto en el caso de que crea poder ayudarle.)